안녕하세요. 주식/경제를 공부하면서 시황에 대한 부분과 삼프로 TV를 보고 정리한 내용들을 포스팅합니다.

《박병창의 마켓인사이트》

출처 : 삼프로TV

◈ 지난주 해외 시장 흐름과 특징 ◈

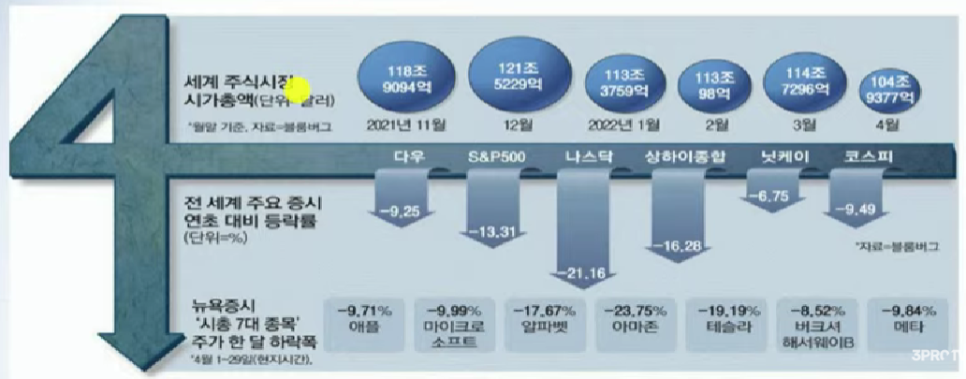

> 지난 금요일 : 나스닥 -4.17% / 다우 -2.77% / S&P500 -3.63%

> 주간 : 나스닥 -3.93% (12,334p) / 다우 -2.47% / S&P500 -3.27%

> 월간 : 나스닥 -13.26% / 다우 -4.91% / S&P500 -8.80%

> WTI 104.1$ / 달러인덱스 102.3/ 원화 1,263원 / 위안화 6.60위안

> 10년만기 국채 수익률 2.93% / 2년 만기 2.73% / 3개월 0.84%

> 특징:

3월 PCE 6.6%, 전쟁 지속, 미국 1Q GDP -1.4% → 투자 심리 위축

넷플릭스 → 테슬라 → 아마존 (-14%) 등 시총 상위 빅테크 급락

→ 시총 상위 개별 기업 낙폭 확대 → 마진콜, 로스컷의 악순환 우려로 변동성 심화

◈ 지난주 국내 시장 흐름과 특징 ◈

> 지난 금 : 코스피 +1.03% (2,695P) / 코스닥 +1.40% (904P)

> 주간, 코스피 : -0.36% 코스닥 -1.95% / 월간, 코스피 : -2.27% 코스닥 -4.21%

> 코스피 주간 : 개인 +1.25조 / 외국인 -1.65조 / 기관 +3,676억

////////// (기관 : 투신 +411억, 연기금 +4,571억)

////////// 월간 : 개인 +6.2조 / 외국인 -4.9조 / 기관 -1.42조

////////// (투신 +2,916억, 연기금 +4,657억, 사모펀드 +1,122억)

> 특징 :

환율 추가 상승 → 외국인 매도 압박

해외 주요 시장 대비 상대 강세 → 연기금 매수, 대형주 수급 변화

(29일 삼성전자 외국인, 기관 양매수 +4.6%)

◈ 이번주 주요 이슈 ◈

2일 : 한국 4월 수출입 동향 / 미국 4월 ISM 제조업 PMI

(NXP 반도체, 온세미컨덕터,MGM 등

3일 : 한국 4월 CPI / 4월 금통위 의사록 공개

(화이자, AMD, 에어비앤비, 스타벅스 등)

4일 : FOMC 3일 ~ 4일 / 미국 ISM 서비스업 PMI

5일 : 한국 휴장 / 중국 4월 차이신 서비스업 PMI / OPEC 정례회의

6일 : 미국 고용보고서

휴장 : 중국 ~ 4일 / 일본 ~ 5일 / 한국 5일

◈ 이번주 시황 전망 / 투자전략 ◈

미국 시장, 4월 말 어닝시즌, 개별 기업 변동성 심화

//////////이번 주 최대 관심 FOMC

→ 금리인상 폭, 향후 가이던스, 양적 긴축 규모, 경기 및 인플레 전망

국내 증시, 4월 매크로 변수 악화, 외국인 강한 매도 속에도...

//////////기관 수급 변화, 대형주 순환 반등 (소형주 → 대형주)

4월 강한 악재 속 지켜낸 2,600P → 5월 초 방어 → 반등 기대 심리

→ 환율 하락 요인이 될 재료 관심

(CPI 상승률 둔화, 우크라이나전쟁 완화, 중국 정책 변화)

◈ 주요 이슈 ◈

1.중국 경제 정책 변화 기대 (부양과 규제완화 → 29일 +2.41%)

시진핑, 인프라 투자를 통한 경기 부양 정책 지시

29일 중앙 정치국 회의 - 서방보다 우월한 경제 성장 보여야...

플랫폼 기업 발전을 위한 세부 조치 - 5월 6일 좌담회 준비

2. 미중 관세 상호 인하, 미국의 제안 - 중국 긍정적 입장

인플레이션 우려로 상호 합의 가능성 확대

3. 일론머스크, 지난 주 테슬라 주식 약 40억 달러 매도

트위터 - 인공지능 엔진 관심, 주요 트윗 인용 유료화 검토

4. 4월 빅테크 주가 급락, 시장 하락의 출발? vs 주도주의 변화?

팬데믹 → 엔데믹 / 임의소비재 → 필수 소비재 / 미래 → 현재

5. 미국 대학 기금 운용, 쿠팡 투자로 큰 폭 손실

MIT 3,000억 손실, 워싱턴 대학 1,000억 손실

21년 3월 11일 상장 공모가 35$ → 고점 69$ → 4월 29일 13$

MIT 기금의 65% 투자

6. SK하이닉스, 사상 최대 실적에 목표주가 하향

KB증권 등 5개사 목표주가 하향

미국 금리인상, 중국봉쇄, 경기 둔화, 메모리 반도체 향후 전망 부정적

● 미국 증시 코멘트

출처 : eBest Global Market Daily / 시황정보 리포트(네이버 증권)

- 전일 장마감 후 실적을 발표한 Amazon, Apple, Intel 등이 하락하고, FOMC를 앞두고 미 국채 금리가 재차 상승하며 3대 지수는 나스닥을 중심으로 급락

- 근원 PCE 물가가 예상치를 하회하고, 전월대비로도 낮았으나, 높은 고용비용지수로 인플레이션 우려가 재차 부각

- 3월 PCE물가지수 0.9% MoM, 6.6% YoY 상승. 에너지는 33.9% YoY, 식료품 가격은9.2% YoY 상승. 에너지와 식료품 가격을 제외한 Core PCE 물가지수는 0.3% MoM, 5.2% YoY로 컨센서스(0.3% MoM, 5.3% YoY) 대비 YoY 소폭 하회. 2월 수치인 5.3%YoY 보다도 감소한 수치

- 1Q22 고용비용지수는 1.4% QoQ로 1984년 1분기 이후 가장 높은 수치 기록. 컨센서스(1.1%)를 상회했고, 전분기(1.0%)대비도 상승 폭 확대

- 3월 개인지출 1.1% MoM 상승하여 컨센서스(0.7% MoM)와, 2월 수치(0.6% MoM) 상회. 개인소득은 0.5% MoM 상승하여 컨센서스(0.4% MoM) 대비 상회. 2월 수치(0.7%MoM)에 비해 상승폭 감소

- 4월 미시간대 소비자심리지수는 65.2pt로 컨센서스(65.7pt) 대비 하회했으나, 전월(59.4pt) 대비 높은 수준 기록

- 29일 공산당 상무위원회 회의에서 플랫폼 기업의 발전을 위한 구체적인 조치를 도입해야 한다고 밝히면서 미국 상장된 중국 IT기업 급등. 핀듀오듀오(PDD, 13.5%), 텐센트(TME, 4.4%), 알리바바(BABA, 6.8%), 징동닷컴(JD, 6.7%) 급등. 지수 단으로는, 홍콩항셍지수 4.01%, 본토 상하이종합지수 2.41%, 선전종합지수 3.69% 상승. 특히 홍콩 항셍 기술지수 9.96% 급등

- 실적점검: S&P500 중 268개 발표, 이 중 220개 종목이 EPS 컨센 상회. 합산 순익은 컨센 4.2% 상회. 다만 3월말 이후 순익 컨센서스는 다소 부진2Q22 -1.1%(에너지제외 -2.0%), 3Q22 -0.5%(-1.2%), 4Q22 -0.1%(-0.8%)

'시황공부' 카테고리의 다른 글

| 2022.05.04 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.05.04 |

|---|---|

| 2022.05.03 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.05.03 |

| 2022.04.29 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.04.29 |

| 2022.04.28 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.04.28 |

| 2022.04.27 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.04.27 |

댓글