안녕하세요. 주식/경제를 공부하면서 시황에 대한 부분과 삼프로 TV를 보고 정리한 내용들을 포스팅합니다.

《박병창의 마켓인사이트》

출처 : 삼프로TV

◈ 전일 해외 시장 흐름과 특징 ◈

> 나스닥 +1.29% (13,004p) / 다우 +0.70% / S&P500 +0.57%

> WTI 98.62$ / 달러인덱스 101.7 / 원화 1,250원 / 위안화 6.559위안

> 10년만기 국채 수익률 2.81% / 2년 만기 2.62% / 3개월 만기 0.83%

> 특징:

중국 도시 봉쇄 → 유가 및 원자재 가격 하락 → 기술주 저가 매수

→ 장 후반 반등 성공

상해 종합 -5.13%, 항셍 H -4.13%, 대만 -2.37%

◈ 전일 국내 시장 흐름과 특징 ◈

> 코스피 -1.76% (2,657P) / 코스닥 -2.49% (899P)

> 수급 : 개인 +1.06조 / 외국인 -7,189억 / 국내 기관 -3,495억

////////// (투신 -341억, 연기금 -90억, 사모 -650억)

> 특징 :

1,250원에 근접한 환율, 기술주 변동성 우려, 상해 폭락

→ 버티지 못한 시장

외국인 선물 -4,357 계약 / 프로그램 매도 -5,557억

현대차, 기아 호실적 발표 → 상대 강세

◈ 오늘 시장 전망과 투자전략 ◈

미국 5월 FOMC 우려, 시총 상위 가격 변동성 우려

→ 금리인상 우려는 반영, 일부 기업 가격 변동성은 이번 주 종료

→ 애플 실적 발표 후 안정 기대

중국 도시 봉쇄, 기대 이하의 금융 정책 → 위안화, 원화, 엔화 약세

→ 외국인 매도 지속

중국발 수요 둔화 → 원자재 가격 하락 → 인플레 둔화 → 경기 우려

미국 안정, 인플레 둔화, 주요 기업 호실적, 연기금 / 투신 매수

→ 코스피는 중국발 변동성 후 안정

◈ 시장 이슈 ◈

1. 미국 빅 테크 기업 가격 변동성 우려

27일 장 마감 후 메타, 페이팔 / 28일 장 전 트위터

(한국 시간 28일 시장 반영 우려)

28일 장 마감 후 애플, 아마존, 인텔 (반등 역할 기대)

2. 생활소비재, 화장품 의류 등 급락

중국 코로나 제로 정책 - 도시 봉쇄 장기화 - 소비 둔화

리 - 오프닝 반영하며 1분기 주가 급등 - 차익 매물

3. 인수위, 수소차 구매 목표제 상향 검토

수소차 보급 확대 위한 구매 목표 및 충전소 설치 확대

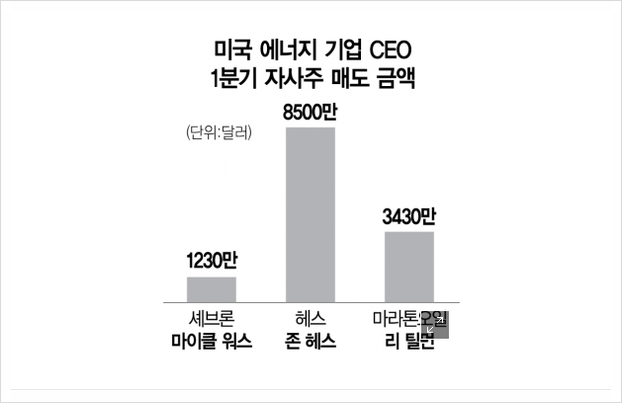

4. 미국 에너지 기업 CEO, 잇따른 자사주 매도

2012년 이후 최대 규모

에너지 섹터 고점 신호?

5. 전자 업계, 해외 기업 손잡고 전장사업 본격화

삼성전자 - 하만 / LG전자 - 마그나

6. 52주 신저가 종목

코스피 : 삼성전자, 네이버, 현대모비스, 엔씨소프트, 넷마블

//////// 삼성증권, NH투자증권, 효성티앤씨, 효성화학

코스닥 : 오스코텍, 아프리카TV, 컴투스, 바이오니아, 네오위즈

////////위메이드맥스, 조이시티, 한국정보통신

※ 에밋 새비지, 성장주 투자

주식 투자 앱 'my wallst' 창업자, 투자 원칙 "발굴하고 끝까지 보유"

2012년 테슬라 6.35$에 투자 (160배) /

2003년 넷플릭스 1.69$에 투자 (130배)

최근 자신의 보유 종목 소개 :

에어비앤비 (숙박공유) 바크 (애견용품)

랩테크놀로지 (방법용품) 인모드 (의료기기)

발굴 원칙 : 높은 매출 증가율, ROE, 낮은 부채비율, 높은 경영진 지분율, 작은 시총, CEO의 비전

→ 짐 슐레이트, 여의도 증권맨

● 미국 증시 코멘트

출처 : eBest Global Market Daily / 시황정보 리포트(네이버 증권)

- 장 초반 지수는 하락세를 보였으나, 저가 매수 유입과 미 국채 금리 고점 가능성 제기되며 3대 지수 모두 반등. 성장주 중심의 나스닥이 가장 큰 폭으로 상승

- 미 국채 금리는 하락했고, 장단기 금리차는 축소(2Y -4.1bp, 2.63% / 10Y -7.9bp, 2.82% / 10Y-2Y 전일 23bp → 19bp)

- 유가 3%대 하락. 연준의 긴축 강화 및 중국 COVID, 그리고 이로 인한 경기 둔화 가능성이 수요 위축 우려로 이어지며 유가 하락

- 1Q22 실적은 컨센서스 상회 중. S&P 500 구성종목 중 100개 종목이 실적 발표. 이 중 79개 종목이 EPS 컨센서스를, 68개 종목이 매출액 컨센서스를 상회. S&P 500 합산 순이익은 컨센서스를 2% 상회 중이며, 자동차및부품(16.9%), 부동산(12.4%), 은행(8.9%), 금속및광물(7.2%) 등이 이를 주도

- 다만 3월말 이후 S&P 500 순이익 컨센서스는 2Q22 -0.2%, 3Q22 +0.1%, 4Q22 +0.3%로 하락하거나 제한적인 상승. 특히 각각 에너지를 제외할 경우, 2Q22 -0.7%, 3Q22 -0.3%, 4Q22 -0.1%로 모두 하락 중

'시황공부' 카테고리의 다른 글

| 2022.04.28 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.04.28 |

|---|---|

| 2022.04.27 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.04.27 |

| 2022.04.25 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.04.25 |

| 2022.04.22 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.04.22 |

| 2022.04.21 시황요약/정리] 박병창 마켓인사이트 (0) | 2022.04.21 |

댓글